Hoe werkt de BTW voor webwinkels?

Ons advies is dit aan je accountant te vragen. Het hangt namelijk af

- wat je levert (goederen of digitale diensten),

- aan wie je levert (ondernemers of particulieren),

- waar je levert (lokaal, binnen de EU of buiten de EU (UK, of elders).

Wij zien dat de meeste Nederlandse webwinkels goederen leveren in NL en Europa aan zowel zakelijke als particuliere klanten en daarbij voor de afstandsverkoop onder de drempelwaarden per land blijven. Zij regelen de btw in hun webwinkel dan als volgt in:

- 21% BTW op verkoop binnen NL en aan alle particulieren binnen de EU. Een kleine groep webwinkeliers levert ook BTW laag producten waarvoor ze in de webwinkel het BTW laag tarief van NL (2018: 6%, vanaf 2019: 9%) inrichten.

- 0% BTW (ICL/ICP) voor zakelijke klanten binnen de EU

- 0% BTW buiten EU, met speciale aandacht voor brexit

- Daarnaast stellen ze in dat er BTW op de verzend- en betaalkosten gerekend wordt:

- Op verzendkosten die je bij een klant in rekening brengt reken je volgens de belastingdienst het btw tarief dat hoort bij de producten in de bestelling. Dus als je winkelmandje alleen btw_laag producten heeft mag je voor de verzendkosten ook btw_laag rekenen. Bij een gemengd mandje mag je of prorata btw rekenen op de verzendkosten of gewoon het btw_hoog tarief.

- Op betaalkosten die je bij een klant in rekening brengt reken je volgens de belastingdienst het btw_hoog tarief.

Afstandsverkopen. Indien webwinkeliers producten aan particulieren in andere Europese landen (vb België) gaan leveren moeten ze de 'lokaal verplichte btw' in de webwinkel apart inrichten zodra ze boven een drempel komen. Let op: per 1 juli 2021 zijn de btw regels voor webwinkeliers veranderd. Klik hier voor de uitleg-fyler van de belastingdienst. Voor de verkoop zijn er 2 grote wijzigingen:

- Als je via een platform (zoals bol.com of amazon) een dropshipping bestelling >150 Euro van buiten de EU verkoopt dient het platform de btw af te dragen. Als webwinkelier dien je hier, bij de registratie in je boekhouding, rekening mee te houden.

- Verkoop aan particulieren binnen de EU. Als je in een jaar in totaal meer dan 10.000 Euro omzet hebt aan particulieren binnen de EU (buiten je thuisland) dien je

- lokale btw-tarieven te rekenen van het land waar je aan verscheept (zie tabel hieronder)

- lokaal in het land waar je aan verscheept aangifte te doen. De belastingdienst heeft een uitbreiding van de MOSS (mini OSS) zdd je via de OSS de afhandeling in ieder van die landen eenvoudiger centraal kunt doen.

Voor het goed administreren van je afstandsverkopen per 1 jul 2021 moet je 3 zaken regelen:

- Koppelvlak van de koppeling. Stel op het dashboard van je koppeling de juiste mapping in tussen btwcode per land op de gewenste grootboekrekening.

- Boekhoudsoftware. Voor sommige boekhoudsoftware moet je in je boekhoudpakket aparte btwcodes aanmaken en per land moet je besluiten een aparte grootboekrekening aan te maken.

- Webwinkelsoftware. Uiteraard dien je in je webwinkelsoftware de nieuwe btw regels in te stellen voor de afstandsverkopen.

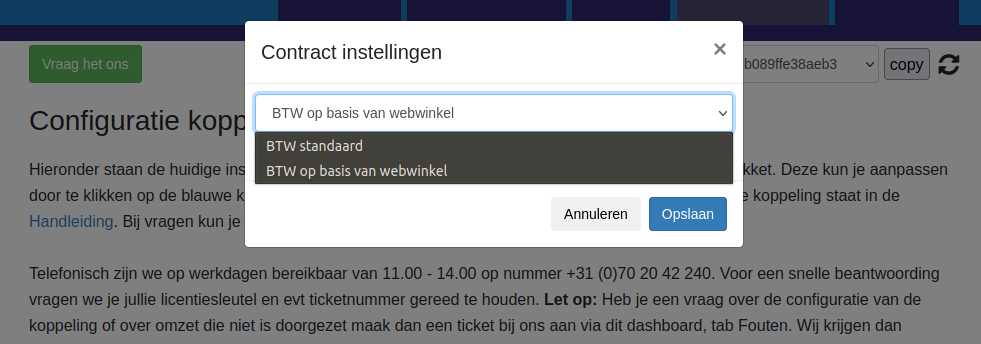

I. Op het koppelvlak van de koppeling kun je eenvoudig instellen op welke btwcode/grootboekrekening in het boekhoudpakket je de particulieren-omzet van een EU-land wilt boeken. Let op: dit werkt alleen als je in je webwinkelsoftware de btw goed hebt ingericht! Voor alle webwinkelsystemen bieden we een optie aan waarbij je op het koppelvlak (dashboard>>configuratie) de mapping van de BTW per EU land kunt instellen op een gewenste grootboekrekening. Voor de meeste webwinkels is dat de enige optie. Voor WooCommerce, Shopify en Lightspeed eCom bieden we daarnaast de optie dat de koppeling jouw BTW tarieven uit de webwinkel ophaalt - zdd je ze makkelijker kunt afbeelden op de gewenste grootboekrekeningen Je kunt dit 'ophalen' aanzetten via de contract-instellingen op het dashboard van je koppeling, bij het tabje >>configuratie>>contract instellingen.

- Als je gebruik wilt maken van de nieuwe BTW instellingen dien je eerst je bestaande BTW instellingen te verwijderen. Dit doe je via de grijze knop 'Verwijder BTW instellingen'. Indien nodig kun je een printscreen maken van je huidige instellingen zodat je bij het opnieuw inrichten weet hoe het was ingericht. Let op: Wij hebben geen backup van eerder ingestelde BTW tarieven.

- Je kunt via tab Configuratie van het dashboard dus per BTW percentage van de verkoop instellen op welke grootboekrekening je wilt boeken. Neem Duitsland. Standaard staat bij het dashboard het BTW percentage op 21%, maar dien je het lokale BTW percentage van Duitsland te hanteren - bijvoorbeeld 19% - dan kun je dit gemakkelijk aanpassen zdd je 19% btw bestellingen uit je webwinkel toch doorkunnen naar de gekozen grootboekrekening.

- Wij adviseren dus iedere webwinkelier om de BTW instellingen (mapping) via tab Configuratie van het dashboard https://uwkoppeling.webwinkelfacturen.nl te controleren en per land grootboekrekeningen in te richten zodat de BTW gesplitst kan worden.

- Bij de bol.com koppeling blijft het mogelijk om de omzet voor NL en BE op gescheiden grootboekrekeningen te boeken, mits het boekhoudpakket dit toe laat.

II. Boekhoudsoftware. Wij adviseren je grootboekrekeningen aan te maken per land waarop je apart wilt boeken en om contact op te nemen met je boekhoudsysteem hoe je de BTW en grootboekrekeningen moet inrichten. Wij zien dat verschillende boekhoudsystemen hier anders mee omgaan. Een overzicht dat nog niet volledig is:

- Asperion - Binnen Asperion kun je je eigen BTW codes en grootboekrekeningen maken. Neem contact op met Asperion hoe je dit het beste aan kunt passen binnen Asperion.

- Billit - Voor Billit zal de koppeling het BTW percentage van de verkoop rechtstreeks doorgeven. Er zal dus geen wijziging in de koppeling zijn, maar mogelijk zijn er wel wijzigingen nodig binnen Billit zelf. Je kunt het beste contact met hen hierover opnemen.

- e-Boekhouden -> Er komt een OSS boeking waarbij de BTW aparte gespecificeerd wordt. Op het koppelvlak gebruik je de BTW code BTW OSS en vervolgens verschijnt in e-Boekhouden de factuur of mutatie met uitgesplitste BTW. Zie hier de uitleg van e-Boekhouden.

- Exact Online -> Zorg dat er BTW codes en grootboekrekeningen zijn voor de verschillende EU landen. Neem contact op met Exact Online voor verdere instructies aangaande de BTW aangiftes.

- Factuursturen - Voor Factuursturen zal de koppeling het BTW percentage van de verkoop rechtstreeks doorgeven. Er zal dus geen wijziging in de koppeling zijn, maar mogelijk zijn er wel wijzigingen nodig binnen Factuursturen zelf. Je kunt het beste contact met hen hierover opnemen.

- Informer - Binnen Informer kun je je eigen BTW codes en grootboekrekeningen maken. Informer geeft via deze url extra informatie over de wijziging in de BTW regelgeving per 1 juli 2021.

- Jortt - Jortt legt in deze FAQ uit hoe zij met de OSS regelgeving omgaan.

- Minox -> Zorg dat er BTW codes en grootboekrekeningen zijn voor de verschillende EU landen. Neem contact op met Minox voor verdere instructies aangaande de BTW aangiftes.

- Moneybird -> Zorg dat er BTW codes en grootboekrekeningen zijn voor de verschillende EU landen. Kijk hier of neem contact op met Moneybird voor verdere instructies aangaande de BTW aangiftes.

- MUIS -> Muis heeft hier beschreven wat en hoe instellingen aangepast dienen te worden. Wij analyseren nog of er voor de koppeling iets extra moet worden aangepast.

- Reeleezee -> Helaas is bij de koppelingen met Reeleezee geen OSS mogelijk. Zie hier voor meer uitleg.

- Rompslomp - Zorg dat er BTW codes en grootboekrekeningen zijn voor de verschillende EU landen. Rompslomp heeft de werkwijze uitgelegd in hun artikel BTW Buitenland.

- Silvasoft - Silvasoft heeft deze uitleg beschikbaar gesteld voor de BTW instellingen vanaf 1 juli. Deze uitleg-per-land geeft aan hoe de omzet per land bepaald kan worden.

- SnelStart - SnelStart heeft zelf deze uitleg gemaild naar al haar klanten.

- Zet je verkopen door naar SnelStart bestellingen dan hoef je niets extra's te doen. De BTW registratie loopt dan via de artikelomzetgroepen.

- Zet je verkopen door naar SnelStart financiele boekingen dan dien je in SnelStart aan te geven dat je gebruik wilt maken van de OSS optie. Daarnaast dien je op je dashboard https://uwkoppeling.webwinkelfacturen.nl, tab Configuratie, de juiste grootboekrekeningen te selecteren, zie deze faq voor meer informatie. De koppeling zal de financiele boeking maken afhankelijk van deze keuze. Wijzig dit dus tijdig zodat de financiele boekingen correct worden aangemaakt en controleer dit met je accountant.

- Twinfield -> Zorg dat er BTW codes en grootboekrekeningen zijn voor de verschillende EU landen. Kijk hier of neem contact op met Twinfield voor verdere instructies aangaande de BTW aangiftes.

- Visma -> Zorg dat er BTW codes en grootboekrekeningen zijn voor de verschillende EU landen. Visma heeft een uitgebreide uitleg hoe je dit in je eAccounting administratie kunt aanpassen.

- WeFact -> Zorg dat er verschillende grootboekrekeningen zijn voor de verschillende EU landen. Neem contact op met WeFact voor verdere instructies aangaande de BTW aangiftes.

- Yuki -> Neem contact op met Yuki, Belgische en Nederlandse BTW zal op verschillende manieren geboekt worden. Yuki heeft oa deze informatie beschikbaar gemaakt.

III. Webwinkelsoftware. Wij verwachten dat er per webwinkelsoftware vragen zijn hoe de nieuwe btw regels het best ingesteld kan worden in de webwinkel. Hieronder volgt een lijst met een korte uitleg/link per webwinkelsysteem. We updaten onderstaande informatie zodra we van partners aanvullende informatie ontvangen.

- In de webwinkelsoftware van WooCommerce kun je eenvoudig per land de BTW inrichten. In deze blog staat specifiek beschreven hoe dat gaat voor WooCommerce. De actieve landen zijn zichtbaar op het dashboard van je koppeling en voor ieder actief land kun je eenvoudig de btw/grootboekmapping instellen.

- In de webwinkelsoftware van Shopify kun je per land de BTW inrichten. In deze blog staat meer informatie. De actieve landen zijn zichtbaar op het dashboard van je koppeling en voor ieder actief land kun je eenvoudig de btw/grootboekmapping instellen.

- Bij Lightspeed Ecom zijn overrides mogelijk per land. Hier staat beschreven hoe je dat in Lightspeed instelt. De actieve landen zijn zichtbaar op het dashboard van je koppeling en voor ieder actief land kun je eenvoudig de btw/grootboekmapping instellen.

- Voor mijnwebwinkel kun je hier meer informatie vinden. Of kijken op de community.

- Voor jouwweb kun je hier meer informatie vinden.

- Voor ccvshop kun je hier meer informatie vinden.

- Voor OpenCart, Prestashop, Magento en Amazon kun je op de gebruikelijke manier per land een btwcode aanmaken.

- Bij bol.com verandert er weinig. Je kunt apart boeken voor de landen Nederland en België. Het is per 1 juli 2021 niet mogelijk om goederen van buiten de EU te leveren, dus er is geen sprake van btw inhouding door bol.com.

Controleer nauwkeurig en bij voorkeur met je accountant of de boekingen correct in het boekhoudsysteem terecht komen. Hoe eerder problemen worden gemeld hoe sneller ze opgelost kunnen worden. Oplossen met terugwerkende kracht kan helaas niet via de koppeling.

Tot slot, de beloofde tabel met lokale btw-tarieven per land